导 读

TOP100单月环比下降29%,同比微增;碧恒万单月环比下降23%,降速略低于行业;市场加速转冷,8月份将继续走弱。

☉ 文/克而瑞研究中心

今年是克而瑞编制中国房地产企业销售排行榜的第11个年头,从*初的TOP20到TOP50、TOP100、TOP200;再从单一的销售榜,到推出代表操盘能力的操盘榜和投资能力的权益榜,我们一直真实、严谨、公正地记录着10年来的行业变化、格局演变和模式创新。

自2019年1月起,在原有的销售流量榜和权益榜的基础上,我们新增了销售全口径榜。销售全口径,是指把企业集团连同合营及联营公司所有项目计入业绩的统计方式,不考虑权益比例和是否操盘。由于代建属于输出管理行为,在全口径榜单数据中统一不包括代建产生的销售业绩。全口径榜反映的是企业城市布局和项目拓展的能力。

操盘榜是以企业操盘为口径,即若某项目为多家房企合作开发,则该项目的业绩仅归入操盘企业。反映的是企业的营销和操盘能力,企业代建产生的销售业绩纳入操盘口径统计中。

权益榜是以企业股权占比为口径,即若某项目为多家房企合作,则该项目的业绩按照股权占比计入相应企业。反映的是企业的资金实力与投资能力。(注:权益口径数据不包括母公司以及关联方权益、员工跟投部分)

鉴于目前绝大多数的上市房企已经将业绩公告的口径从并表改为了全口径,需要与上市公司发布数据进行对照的读者,可以参考全口径榜单。

榜单解读

2019年7月,TOP100房企单月业绩表现整体平稳,与上半年均值基本持平。受上半年末企业业绩冲刺影响,百强房企7月单月销售规模较6月环比降低近29%,同比略高于去年同期。1-7月,T O P 31-50梯队房企竞争格局加剧,TOP50房企销售权益金额门槛较去年同期提升较大。

另外,截止目前已有不少规模上市房企陆续披露了2019年上半年的业绩预告。从企业利润表现来看,今年房企整体利润规模在上了一个台阶之后进入平稳期。规模房企的利润表现强者恒强,而中小规模房企未来利润增长仍将面临较大的压力。

我们认为,虽然7月房地产市场表面上似有淡季不淡的错觉,实际市场正加速转冷。随着前期积压的市场需求陆续释放完毕,后续置业需求明显不济,市场观望情绪愈加浓重。此次中央政治局会议首提不将房地产作为短期**经济的手段,释放房地产调控仍需从紧执行的信号。预计8月市场将继续走弱,9月特别是四季度之后随着企业供货的增加,百强房企的整体销售可能会有一定幅度的提升,但出现快速增长的概率不大。

01 整体业绩

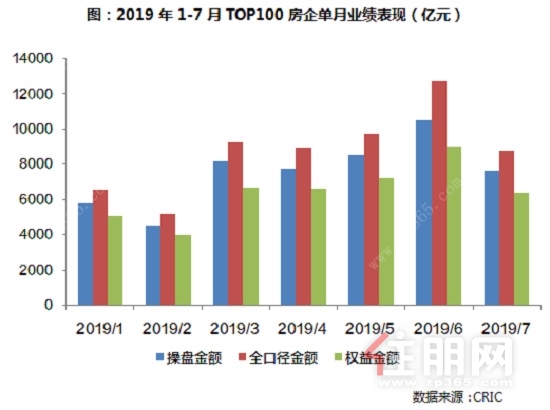

百强房企7月业绩环比降低29%

2019年以来,中国房地产市场保持稳定增长预期。1-7月,按照可比口径统计,TOP100规模房企的累计业绩同比增速在4%左右,行业整体规模增速较2018年放缓显著。7月,百强房企的单月业绩表现整体平稳,与上半年均值基本持平。单月操盘口径和权益口径的销售规模均较6月环比降低近29%,同比略高于去年同期。我们认为,2019年将是房地产市场销售“小年”的预期不变。三四季度随着企业供货的增加,百强房企的整体销售会有一定幅度的提升,但出现快速增长的概率不大。

02 上榜门槛

TOP100房企权益金额门槛较去年持平

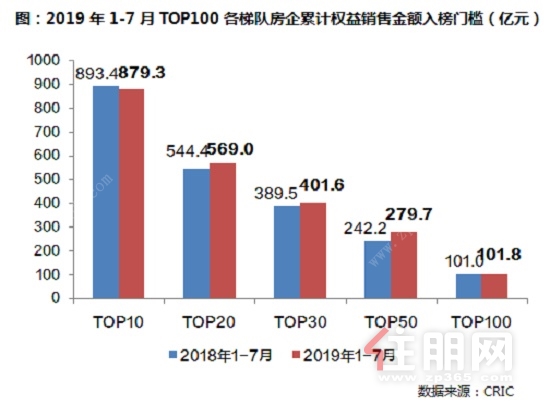

2019年1-7月,除TOP10房企外,百强房企各梯队权益销售金额门槛较去年同期都略有提升。其中,TOP20和TOP30房企权益金额门槛为569亿元和401.6亿元,分别同比提升4.5%和3.1%。TOP100房企权益金额门槛101.8亿元,与去年同期基本持平。而*****-50梯队房企竞争格局加剧,权益金额门槛较去年同期大幅提升15.5%至279.7亿元。

03 企业表现

标杆上市房企增速20%,高于行业整体

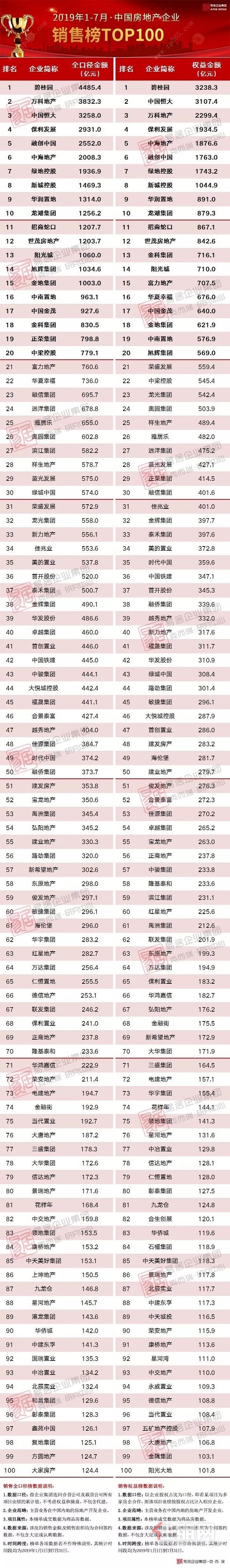

从企业表现来看,碧桂园7月单月实现全口径销售金额590亿元,累计业绩4485.4亿元,在操盘、全口径、权益三大金额榜中继续稳居行业榜首的位置。2019年以来TOP3龙头房企提质控速,规模增速持续放缓。1-7月,碧桂园、恒大的全口径业绩规模较去年同期分别同比微降2.8%和5.5%。值得注意的是,三家龙头房企7月单月销售规模在环比下降的同时,也显著低于上半年的业绩均值。

而对于TOP3之外的标杆上市房企而言,这部分房企2019年至今的累计业绩整体增速仍将近20%,强于行业整体。其中,世茂、远洋、越秀、中骏、禹洲、宝龙等房企累计业绩增速较高。另外,保利、绿城、正荣、金茂、建业、首创等房企7月单月业绩表现较为突出,较去年同期业绩同比增幅较大。

04 利润表现

规模房企强者恒强

企业整体利润增长进入平稳期

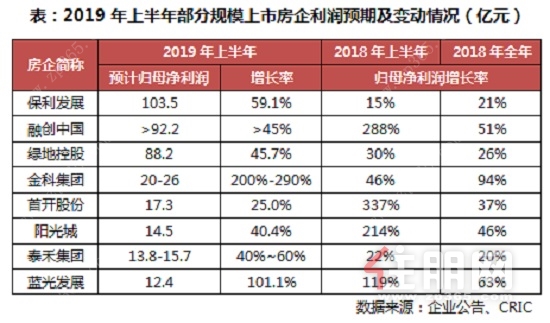

截止目前,已有不少规模上市房企陆续披露了2019年上半年的业绩预告。我们认为,相较于2018年同期房企利润水平的大幅增长,今年企业整体的利润规模在上了一个台阶之后,进入到一个平稳期。

具体来看,规模房企的利润表现强者恒强,其中如保利、绿地2019年上半年归母净利润分别预期增长59.1%和45.7%至103.5亿元和88.2亿元;金科、泰禾、蓝光的归母净利润增速也在2018年的基础上有进一步提升。此外,融创、首开、阳光城等房企2019年上半年归母净利润增速则较去年同期和全年均有一定放缓,利润增长进入平稳期。

而市场调整期下随着行业竞争格局加剧,企业的利润增长也出现了一定分化。据统计,2019年上半年预计盈亏的基本都是200强之外规模较小的房企。从长期来看,特别是对于中小规模房企而言,未来的利润增长仍将面临较大的压力。如何平衡规模增长与增长质量对经营者的管理能力也提出了更高的要求。

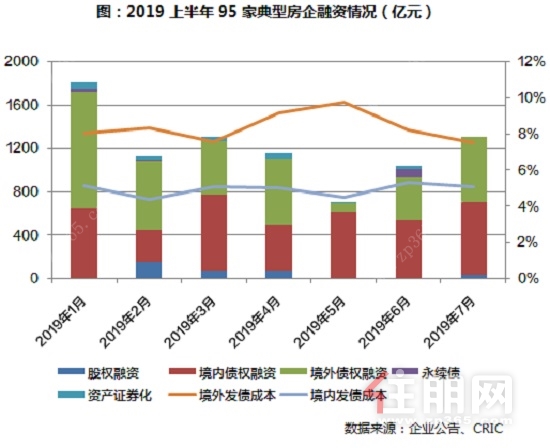

05 企业融资

二季度后收紧,下半年延续偏紧的融资环境

2019年,房企**和第二季度的融资情况有比较明显的不同。其中,一季度的融资环境延续了2018年底以来适度宽松的态势,使得整个一季度的房企融资出现了“小阳春”,房企1月的融资额还达到了近两年来的新高。而二季度以来,由于4月整体融资环境有所收紧,5月发布了23号文限制房企融资,房企融资规模有较为明显的减少,融资成本也有显著提升。预计随着房企偿债潮的到来,下半年房企的融资环境将以偏紧为主。

06 市场预判

表面上淡季不淡、实际市场加速转冷

8月份将继续走弱

表面上看,7月份房地产市场似有淡季不淡的错觉,重点监测城市累计成交量环比下降11%,同比仍增长2%。主要还是受延迟备案因素影响,6月底房企冲业绩,大量的已售未备案房源延迟至7月份集中备案。

具体而言,一线城市成交量环比全线回落,同比仍增长21%,北京同比倍增。二三线城市成交量环比下降12%,同比基本持平。近6成二三线城市成交量环比高位回落,重庆、济南等环比跌幅超-30%。近4成二三线城市成交量同比有所回调,长沙、重庆成交显著缩量,同比皆腰斩。受延迟备案等因素影响,昆明、武汉等成交量仍处高位,同比均翻番。

实际上7月份房地产市场正加速转冷,市场观望情绪愈加浓重。随着前期积压的市场需求陆续释放完毕,3月份以来的“小阳春”行情早已戛然而止,后续置业需求明显不济,部分城市甚至开始出现需求断层的极端现象。

展望未来,中央政治局会议首提不将房地产作为短期**经济的手段,已然释放房地产调控仍需从紧执行的信号,预计三季度房地产市场不容乐观,8月份市场将继续走弱。受此影响,房企正迎来真正的考验,建议坚持“促销售、抓回款”策略,不能靠天靠地,只能靠自己。

购房群已有456位群友在热聊,申请入群

购房群已有456位群友在热聊,申请入群